近年来,为进一步激励企业加大研发投入,支持科技创新,财政部、税务总局不断修改研发费用税前加计扣除政策,提升加计扣除比例、可自主选择在季度预缴时申报加计扣除、简化研发支出辅助账样式等。2022年第四季度,研发费用加计扣除政策又有两项新变化,快来学习一下吧。 新政一

现行适用研发费用税前加计扣除比例75%的企业,在2022年10月1日至2022年12月31日期间,税前加计扣除比例提高至100%

(1)政策依据:

《关于加大支持科技创新税前扣除力度的公告》(财政部 税务总局 科技部公告2022年第28号)

(2)适用对象:

现行适用研发费用税前加计扣除比例75%的企业。

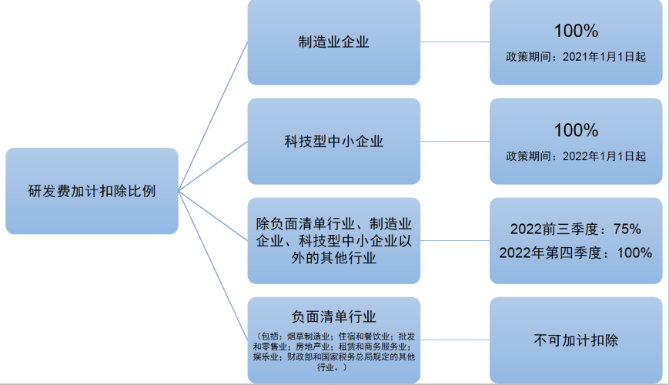

注:现行研发费用加计扣除政策比例如下图所示:

(3)政策内容:

① 现行适用研发费用税前加计扣除比例75%的企业,在2022年10月1日至2022年12月31日期间,税前加计扣除比例提高至100%。

② 企业在2022年度企业所得税汇算清缴计算享受研发费用加计扣除优惠时,四季度研发费用可由企业自行选择按实际发生数计算,或者按全年实际发生的研发费用乘以2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算。

③ 企业享受研发费用税前加计扣除政策的相关政策口径和管理,按照财税〔2015〕119号、财税〔2018〕64号等文件相关规定执行。

(4)实务举例:

① 实务1:如何计算第四季度的研发费用? 解答:为减轻企业的核算负担,方便企业最大限度的享受到优惠政策,28号公告对第四季度的研发费用提供了两种计算方法,由企业根据实际情况选择适用: 方法一:按实际发生数计算; 方法二:按全年实际发生的研发费用乘以2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算,可以简单理解为“比例法”。 ② 实务2(按实际发生数计算): A公司是一家信息传输、软件和信息技术服务业企业,未获得科技型中小企业资格,2022年前三季度研发费用100万元,第四季度按规定计算的研发费用为50万元,全年加计扣除额为多少? 解答2:按照上述政策规定,A公司在2022年前三季度发生的研发费用适用75%的加计扣除比例,第四季度发生的研发费用适用100%的加计扣除比例。因此,你公司2022年全年加计扣除额=100×75%+50×100%=125万元。 ③ 实务3(按“比例法”计算): B公司是一家水污染防治企业,2022年5月10日开始经营,2022年共发生研发费用400万元,打算采取“比例法”计算第四季度研发费用,那么,第四季度可按100%比例加计扣除的研发费用是多少?2022年全年加计扣除额是多少? 解答3:按照上述政策规定,“比例法”是指按全年实际发生的研发费用乘以2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算。B公司成立于5月10日,2022年度经营月份从5月份开始计算,全年经营月份数共计8个月,第四季度经营月份数为3个月,则B公司第四季度可按100%比例加计扣除的研发费用=400×(3/8)=150万元;2022年全年加计扣除额=(400-150)×75%+150×100%=187.5+150=337.5万元。 新政二

对企业出资给非营利性科学技术研究开发机构、高等学校和政府性自然科学基金用于基础研究的支出,在计算应纳税所得额时可按实际发生额在税前扣除,并可按100%在税前加计扣除。

(1)政策依据:

《财政部 税务总局关于企业投入基础研究税收优惠政策的公告》(财政部 税务总局公告2022年第32号)

(2)适用对象:

对企业出资给非营利性科学技术研究开发机构(简称以下“科研机构”)、高等学校和政府性自然科学基金用于基础研究的支出,在计算应纳税所得额时可按实际发生额在税前扣除,并可按100%在税前加计扣除。

(3)资质要求:

① 非营利性科研机构、高等学校包括国家设立的科研机构和高等学校、民办非营利性科研机构和高等学校;

② 政府性自然科学基金是指国家和地方政府设立的自然科学基金委员会管理的自然科学基金。

(4)管理要求:

① 基础研究是指通过对事物的特性、结构和相互关系进行分析,从而阐述和检验各种假设、原理和定律的活动。

② 企业出资基础研究应签订相关协议或合同,协议或合同中需明确资金用于基础研究领域。

③ 企业和非营利性科研机构、高等学校和政府性自然科学基金管理单位应将相关资料留存备查,包括企业出资协议、出资合同、相关票据等,出资协议、出资合同和出资票据应包含出资方、接收方、出资用途(注明用于基础研究)、出资金额等信息。

如果您在2022年第四季度发生上述符合条件的研发费用,千万别忘了,申报加计扣除的优惠政策哦~