今天,来为大家介绍广告费和业务宣传费支出税前扣除政策中较为特殊的一种情形——关联企业间的分摊扣除。快来看看它的企业所得税年度纳税处理吧~

1、政策依据

《财政部 国家税务总局关于广告费和业务宣传费支出税前扣除有关事项的公告》(财政部 税务总局公告2020年第43号)文件规定:“对签订广告费和业务宣传费分摊协议的关联企业,其中一方发生的不超过当年销售(营业)收入税前扣除限额比例内的广告费和业务宣传费支出可以在本企业扣除,也可以将其中的部分或全部按照分摊协议归集至另一方扣除。另一方在计算本企业广告费和业务宣传费支出企业所得税税前扣除限额时,可将按照上述办法归集至本企业的广告费和业务宣传费不计算在内。”

2、政策解读

依据文件规定,关联企业之间签订广告宣传费分摊协议,可根据分摊协议自由选择是在本企业扣除或归集至另一方扣除。关联方归集到另一方扣除的广告费和业务宣传费,必须在按其销售收入的规定比例计算的限额内,且该转移费用与在本企业(被分摊方)扣除的费用之和,不得超过按规定计算的限额。接受归集扣除的关联企业不占用本企业原扣除限额,即本企业可扣除的广告宣传费按规定照常计算扣除限额,另外还可以将关联企业未扣除而归集来的广告宣传费在本企业扣除。但被分摊方不得重复计算扣除。

企业所得税年度纳税申报表填写要点:

广告费与业务宣传费的纳税调整主要在A105000表《纳税调整项目明细表》、A105060表《广告费和业务宣传费等跨年度纳税调整明细表》填报。

3、案例说明

甲企业和乙企业是关联企业(均为酒类制造),根据分摊协议,乙企业在2021年发生的广告费和业务宣传费的40%归集至甲企业扣除。假设2021年乙企业销售收入为3000万元,当年实际发生的广告费和业务宣传费为600万元;甲企业销售收入2000万元,实际发生的广告费400万元。(假设无以前年度广告费用结转)

计算过程:

乙企业2021年度销售收入3000万元,其广告费和业务宣传费的扣除比例为销售收入的15%,税前扣除限额为3000×15%=450(万元)。则乙企业转移到甲企业扣除的广告费和业务宣传费应为450×40%=180(万元),在乙企业税前扣除的广告费和业务宣传费为:450-180=270(万元),结转以后年度扣除的广告费和业务宣传费为600-450=150(万元)。

甲企业2021度销售收入2000万元,其广告费和业务宣传费的扣除比例为销售收入的15%,税前扣除限额为2000×15%=300(万元),同时,可以再扣除乙企业未扣除而归集来的广告宣传费180万元。

申报表填列:

1.乙企业

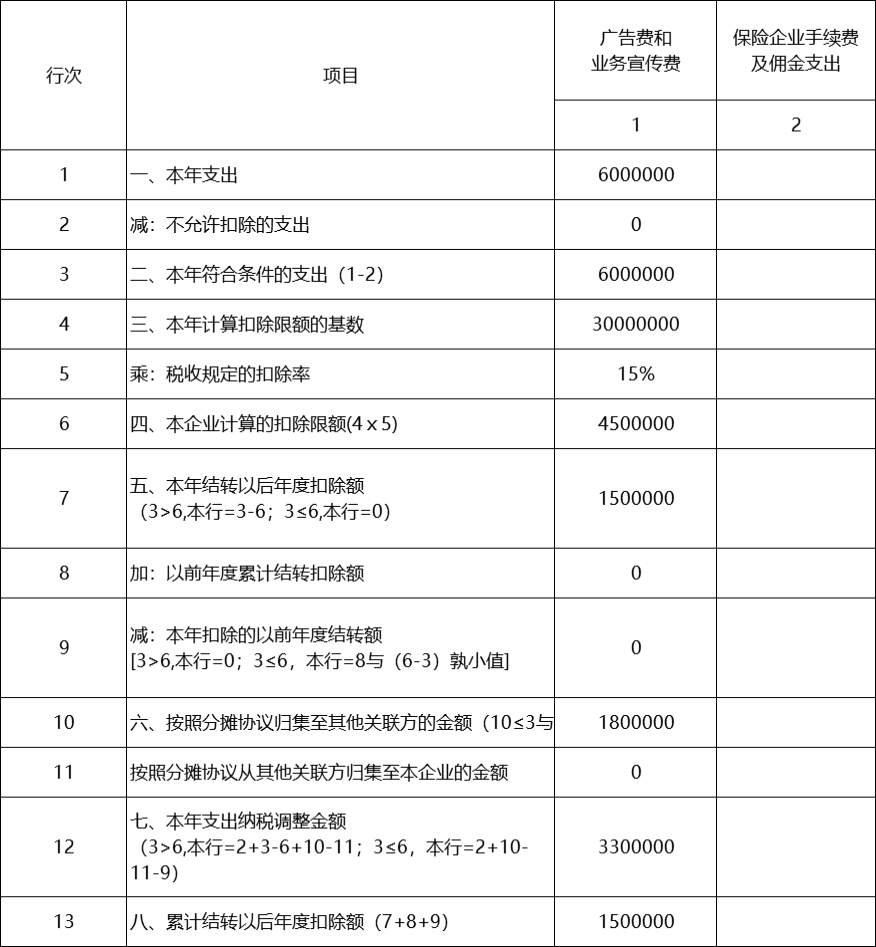

A105060表

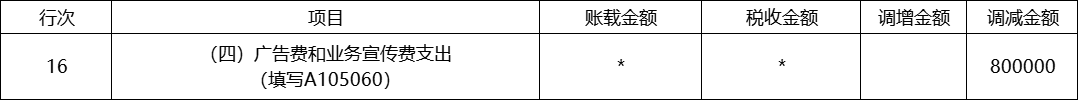

A105000表

2.甲企业

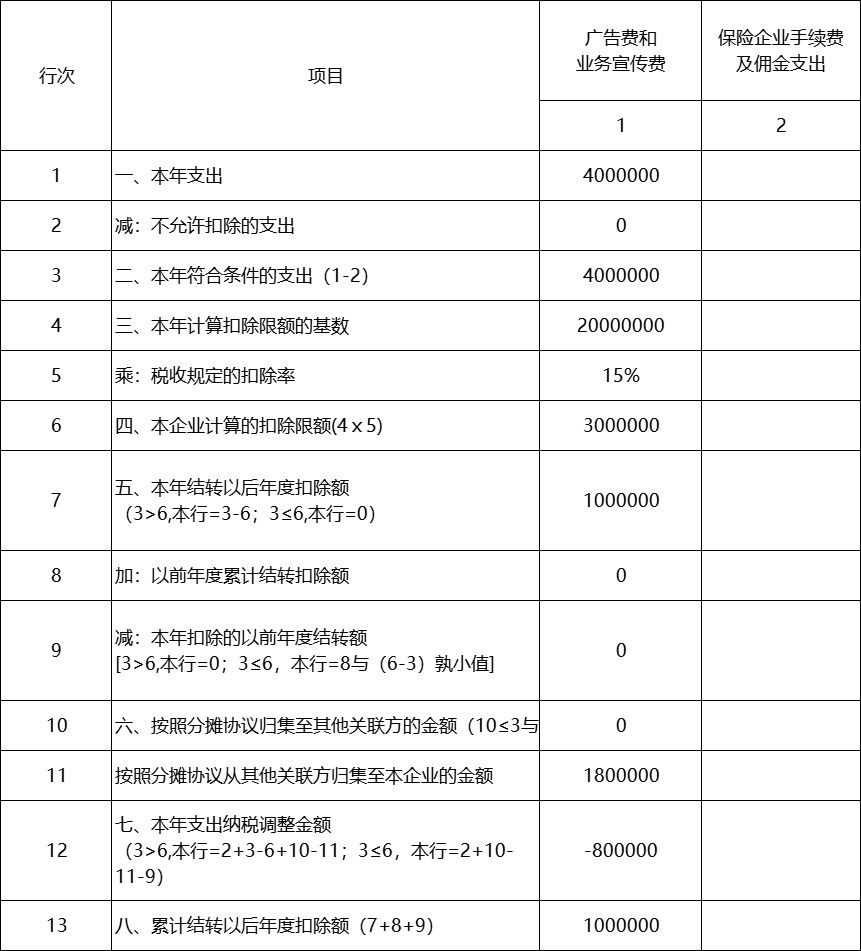

A105060表

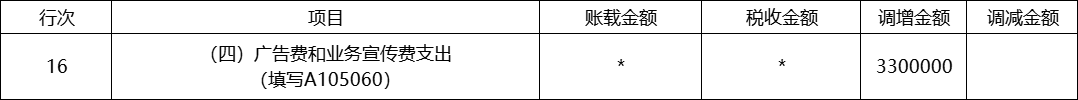

A105000表